Warum ist die richtige Positionsgröße wichtig?

Die Frage Wie viel Geld pro Trade einsetzen? ist eine der wichtigsten im Trading. Die Positionsgröße beeinflusst maßgeblich dein Risiko und damit deinen langfristigen Erfolg. Ein zu hoher Einsatz kann dein Kapital schnell vernichten, während ein zu niedriger Einsatz den Gewinn begrenzt.

Grundprinzipien zur Bestimmung der Positionsgröße

Risikomanagement ist entscheidend

Setze pro Trade nur einen kleinen Prozentsatz deines Gesamtkapitals ein – üblicherweise zwischen 1 % und 3 %. So schützt du dein Konto vor großen Verlusten.

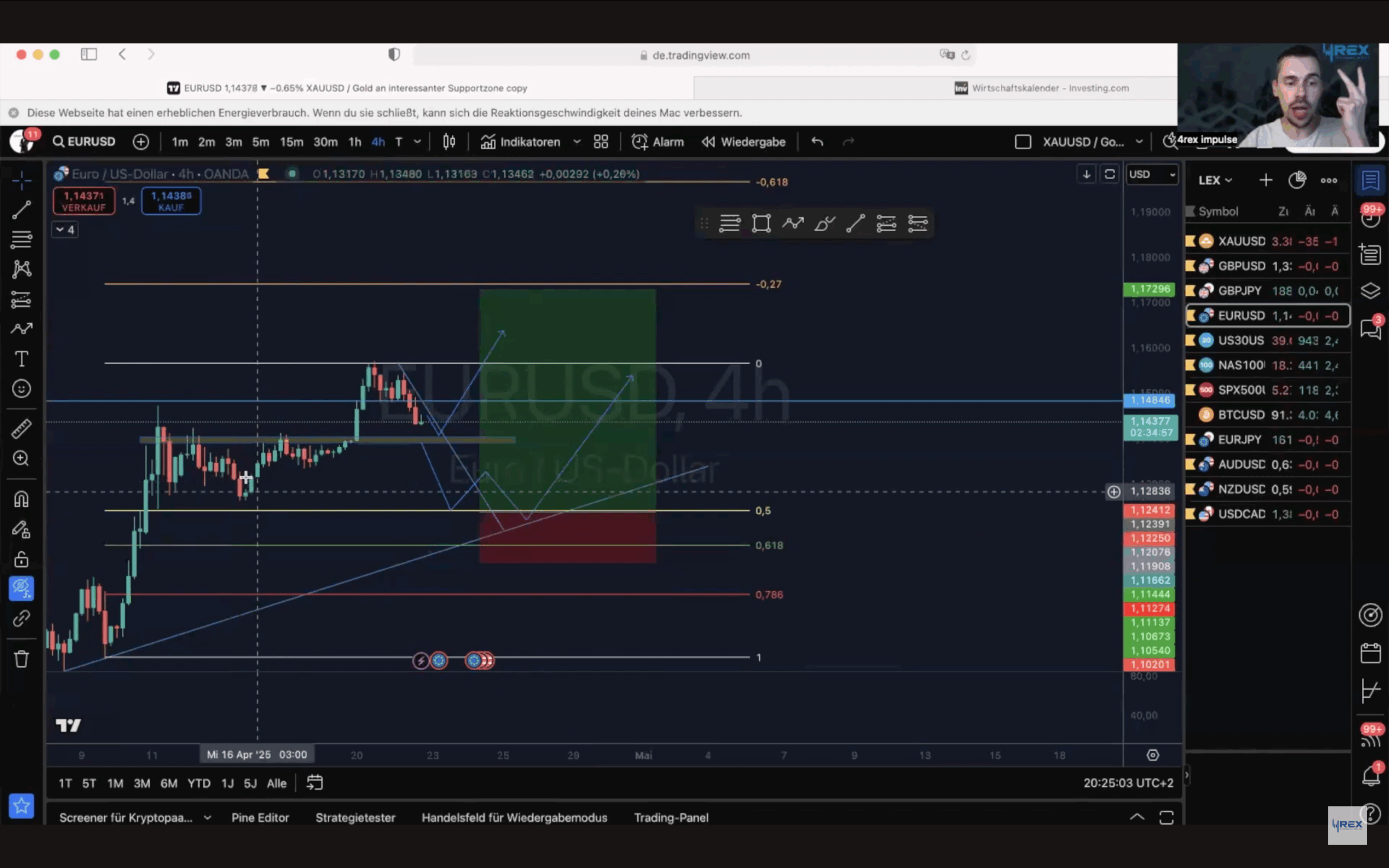

Stop-Loss und Risiko pro Trade berechnen

Definiere vor dem Trade, wie viel du maximal verlieren willst, indem du deinen Stop-Loss setzt. Die Distanz zwischen Einstiegskurs und Stop-Loss bestimmt den möglichen Verlust pro Einheit.

Positionsgröße berechnen

Mit deinem Risikobudget und der Stop-Loss-Distanz kannst du die optimale Positionsgröße berechnen. So verhinderst du, dass du bei einem Verlust zu viel Geld verlierst.

Beispiel

Du hast ein Kapital von 10.000 Euro und möchtest 2 % pro Trade riskieren, also maximal 200 Euro. Liegt dein Stop-Loss 50 Pips vom Einstieg entfernt, berechnest du deine Positionsgröße so, dass der Verlust bei einem Stop-Loss-Ausbruch 200 Euro nicht überschreitet.

Tipps für Einsteiger

Nutze Trading-Tools oder Rechner zur Positionsgrößenbestimmung

Halte dich strikt an dein Risiko-Limit

Vermeide „all-in“-Trades oder das Setzen von zu großen Positionen aus Gier

Fazit

Die richtige Positionsgröße pro Trade ist ein Schlüssel zum langfristigen Erfolg. Sie schützt dein Kapital und sorgt für ein kontrolliertes Wachstum deines Kontos.